中国网财经11月21日讯(记者赵雅芝) 昨日,吉林银保监局网站显示,吉林银行新任董事长陈宇龙任职资格获得核准。

值得注意的是,11月18日中央纪委国家监委网站公布,吉林银行原董事长张宝祥因涉嫌严重违纪违法,正接受纪律审查和监察调查。仅仅两日后,吉林银行新任董事长陈宇龙任职资格就获得吉林银保监局核准。

近几年来,吉林银行屡次出现在中央纪委国家监委网站,皆因该行高管被查。此外,吉林银行也因净利润大幅下降近半、大连分行遭骗贷近6亿元、频收监管罚单等问题频繁出入公众视野。

中国网财经记者就该行原董事长张宝祥、原副行长王安华被调查,以及该行2019年半年报等相关问题多次致电该行办公室,但截至发稿前该行办公室电话始终无人接听。而记者发往该行公开邮箱以及董事长邮箱的邮件,都遭到退回。

高管频繁被查

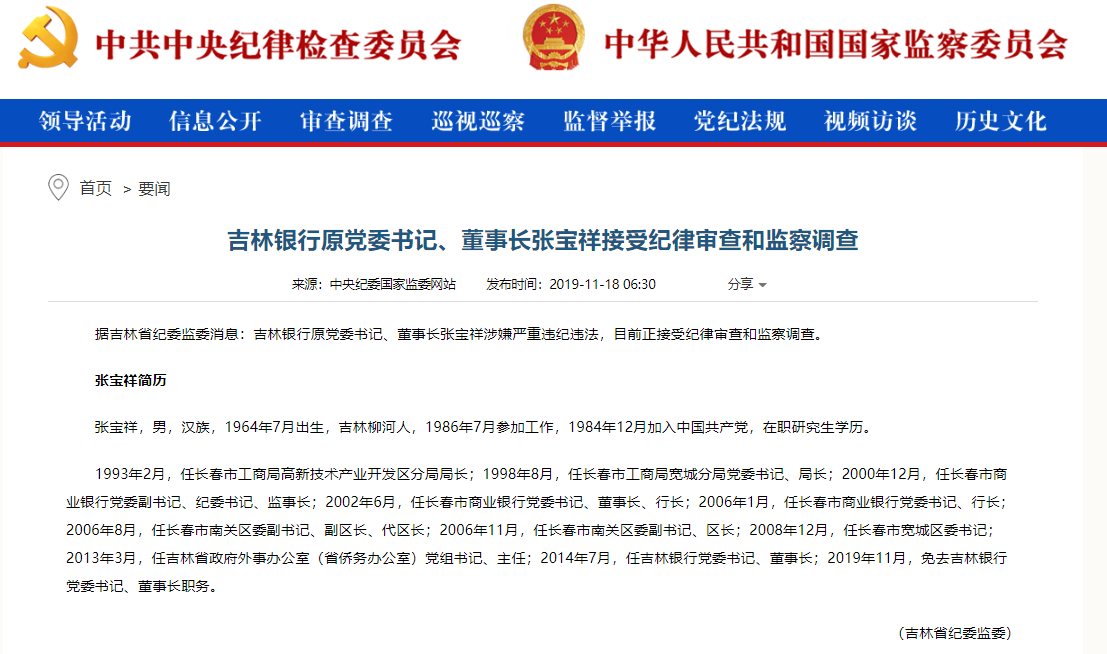

11月18日,中央纪委国家监委网站发布,吉林银行原党委书记、董事长张宝祥涉嫌严重违纪违法,目前正接受纪律审查和监察调查。公开资料显示,张宝祥1964年出生,1986年参加工作,曾任吉林省政府外事办公室(省侨务办公室)党组书记、主任;长春市商业银行党委书记、董事长、行长等职务。

仅在张宝祥接受调查的两天后,11月20日,吉林银行新任董事长陈宇龙任职资格获得吉林银保监局核准。公开资料显示,陈宇龙原为吉林银行行长,曾任工商银行吉林省分行副行长、吉林省金融控股集团股份有限公司总裁。

值得注意的是,张宝祥已不是吉林银行第一位被调查的董事长。2013年10月10日,北京一中院对吉林银行原党委书记、董事长田学仁受贿案一审宣判,认定田学仁犯受贿罪,判处无期徒刑,剥夺政治权利终身,并处没收个人全部财产。据了解,田学仁利用职务便利为他人谋取利益,收受钱物共计折合人民币1919万余元。

2018年12月,吉林银行原副行长王安华遭调查。2019年7月,王安华因收受巨额财物,与私营企业主大搞权钱交易,生活上腐化堕落,大搞权色、钱色交易等,被开除党籍和公职,并收缴违法所得,涉嫌犯罪问题移送检察机关依法审查起诉。

业绩遭遇滑铁卢

高管频繁被查的同时,吉林银行业绩也遭遇“滑铁卢”。该行2019年半年报显示,上半年实现营业收入46.89亿元,较2018年同期增长16.99%;上半年实现净利润7.85亿元,较2018年同期下降49.29%。

在营业收入增长的情况下,净利润几近腰斩,资产减值损失大幅增长或为关键原因。2019年上半年,吉林银行资产减值损失达22.48亿元,较上年同期增加20.67亿元。该行解释资产减值损失大幅增加的原因为贷款分类调整,导致贷款类减值损失计提22.97亿元。

而历史总是相似的,2018年吉林银行实现营业收入87.19亿元,同比下降3.61%;实现净利润11.57亿元,同比下降62.07%。而导致净利润大幅下降的原因,同样与同期剧增的资产减值损失有很大关联。

2018年,吉林银行资产减值损失达34.14亿元,同比增长大238.81%。该行表示资产减值损失快速增长主要为贷款减值损失增加。

在资产减值损失增加的同时,是吉林银行高居不下的不良贷款率。2018年,该行不良贷款率为2.82%,较2017年上升1.1个百分点;2019年上半年,该行不良贷款率继续上升至2.86%。值得注意的是,该行不良贷款率已连续多年上升,2014年—2018年,该行不良贷款率分别为1.07%、1.50%、1.71%、1.72%、2.82%。

频收罚单直指贷款内控问题

业绩遭遇“滑铁卢”的同时,吉林银行还频繁收到监管罚单。据中国网财经记者不完全统计,吉林银行2018年至今仅从银保监系统就已收到罚单超20张。

中国网财经记者梳理吉林银行罚单发现,该行被罚原因主要有贷款质量五级分类不准确、掩盖不良违规发放流动资金贷款、贷前贷中贷后审查管理不到位、虚增存款等。不难发现,该行围绕贷款相关的贷款发放、贷款质量等业务,频繁遭到监管点名。

而最近一封罚单显示,今年7月,吉林银行大连分行因未严格执行内控制度,贷款质量五级分类不准确,信贷资产质量严重不实等,遭罚人民币50万元。

大连分行遭骗贷近6亿元

而这封罚单似乎与吉林银行大连分行遭骗贷5.8亿元一案有关。2019年11月1日,裁判文书网公布一份刑事判决书显示,吉林银行大连分行遭骗贷5.8亿元,截至2018年12月18日,贷款本息损失至少6.54亿元。

2015年长波物流向吉林银行大连分行提供了大连慎明会计师事务所出具的该公司2011年--2014年度审计报告,申请办理了贷款5.8亿元。而这份审计报告中记载的长波物流4年间的增值营收和增值利润,和长波物流账面记载的金额完全不同,共虚增营收60.22亿元,虚增利润14.69亿元。

长波物流骗贷后一直未还款,截止2018年12月18日,让吉林银行大连分行贷款本息至少损失6.54亿元。目前长波物流已被吉林银行分别向大连市中级人民法院和辽宁省高级人民法院提起诉讼,法院已立案受理,目前案件正在审理中。

值得注意的是,吉林银行2018年全年净利润为11.57亿元,大连银行遭骗贷损失6.54亿元,已超过吉林银行全行全年净利润的一半以上。中国网财经记者就该行将如何处置遭骗贷所产生的的近6亿元不良贷款等问题多次致电吉林银行,截至发稿前,该行电话始终无人接听。