5月28日,银保监会再挂罚单。

中国人保财险部门旗下车险销售公司黑龙江分公司因相关数据不真实、与无保险兼业代理资质机构合作开展保险销售等违规,被停止接受新业务3年,罚款30万元,相关职工同时被罚。

“新中国第一家全国性保险公司”、“新中国保险业的奠基者和开拓者”,中国人保的寿险、财险部门在今年已全部吃到罚单,中国保险业强监管再次敲山震虎。

不久前,银保监会联合工信部、发改委、财政部、央行和市监总局等6部委发文,规范企业信贷融资收费,严禁企业信贷搭售保险、理财或其他资管产品等。

5月19日,银保监会《信用保险和保证保险业务监管办法》出台,规范信保保险业务,引导保险加大对普惠型小微企业融资增信支持力度,强化保护保险消费者权益。信保业务监管细则迎来全新业务标准,“禁止项”逐个清晰,保险业又一个薄弱环节迎来强监管。

值得注意的是,就在上述监管办法实施前夕,国内最早开展长期出口信用保险业务、试水信保保险的中国人保却被传出“关停助贷险部门”消息,在保险监管细则出台之际,中国人保是否在躲避监管锋芒?

中国人保辟谣称,中国人保财险没有关闭助贷险部门,更没有关停此类业务。新冠肺炎疫情确实对公司包括助贷险业务造成一定影响,但在可控范围,作为一家商业机构,根据市场变化和自身经营情况对内部业务进行一定调整完全正常。

有分析称,新中国第一家全国性保险公司、世界第121强公司,中国人保助贷险业务调整消息,从侧面了保险业对强监管的反应。

中国新闻周刊调查发现,中国人保的调整信保业务或是无奈之举,其今年以来已频频爆出的违规事项,涉及寿险、财险等保险部门。

“第一保”乱象

“新中国第一家全国性保险公司”, “拥有国际一流、亚洲第一的财产险公司,拥有第一家全国性专业健康险公司”,中国人保的自我宣传资料中,诸多荣誉加身,目前公司主要开展财险、人身险及资管三大业务,其中人身险分为寿险和健康险两个分部。

2019年中国人保业绩闪亮保险业。

全年保险收入首次突破5500亿元,同比增长11.4%,时隔三年重回两位数增长,增速在主要保险集团中位居第一。全年利润总额297.80亿元,同比增长6.9%;净利润316.95亿元,同比增长62.5%;总资产1.13万亿元,同比增长9.8%;合并净资产2468.39亿元,同比增长20.2%,增速创近四年最高。

上市公司交上靓丽财报,自然广受投资者欢迎,但作为保险龙头公司,中国人保业绩大增长的背后,却是消费者投诉量高位、违规事项被罚等问题缠身。

2020年银保监会的第一号罚单直接开给保险业第一号公司中国人保,重点处罚中国人保寿险的多项违规。

(中国人保吃到银保监会2020年1号罚单。)

经查,中国人保寿险在经营过程中存在多项违法违规行为。

2017年1月至2018年6月,中国人保寿险河北电销中心、成都电销中心、郑州电销中心、重庆电销中心、深圳电销中心、广东电销中心6个地区的电销部分保单,存在与事实不符的宣传等欺骗投保人行为。

中国人保寿险通过支付宝平台销售的“100万自驾车两全险”产品宣传不实、“100万自驾车两全险”产品销售页面保险责任描述的部分内容在合同中并无规定,对“意外住院津贴补助”的保险责任进行片面描述,与合同条款不一致,对满期返还描述为“所交保费+5%利息”,同样被认定为欺骗投保人。

其在支付宝平台销售的“妈妈乐少儿疾病住院险”的附加险学生平安意外伤害医疗保险(A款)报价68元,对照该险种向原保监会报备条款费率,应执行报备保费为5.3元(有社保)、5.88元(无社保),费率上浮均超过10.5倍,因此存在未按规定使用经备案保险费率行为。

银保监会甚至直接指出,中国人保寿险提供、编制虚假报告、文件、资料,其中客户信息数据不真实,存在核心业务系统投保人联系电话与客户回访系统最终回访电话不一致、登记的投保人联系电话非本人电话等问题;部分涉及可回溯管理的业务虚假,由银行代理的业务存在由中国人保寿险销售人员进行可回溯视频录制的问题,且以上业务公司均向银行支付了手续费;报送的2017年个人医疗理赔数据不真实,存在案件数据遗漏、字段提取不符合相关通知中的要求等问题。

因此,中国人保寿险公司,寿险公司两位副总裁、总裁助理,电商部、个险部、银保部、运管部总经理,以及团险部副总、银保部副总等9名高管,和上述6个电销中心负责人被同时处罚,共计罚款337万元。

中国新闻周刊发现,中国人保寿险违规还牵连合作银行被罚,2020年银保监会向中国邮政银行、中国农业银行同时开出第2号、3号罚单,因为其与中国人保寿险的保险销售存在欺骗投保人、虚假代理业务、可回溯制度执行不到位等问题被罚。

中国人保财险部门同样不能平静,按规模保费统计,2019年中国人保财险、寿险、健康险部门分别实现规模保费4317.24亿元、1040.66亿元、232.06亿元,市场占有率分别为33.2%、3.3%、0.8%。

中国人保财险是中国人保创收的支柱业务,也是财险市场的头部龙头,同时也是消费者投诉最多的部门。

据银保监会消保局公布的2019年保险消费投诉情况来看,当年银保监会系统共接收涉及保险公司的保险消费投诉93719件,同比增长5.95%。其中,保险合同纠纷投诉88745件,占投诉总量的94.69%;涉嫌违法违规投诉4974件,同比增长153.39%,占投诉总量的5.31%。

保险合同纠纷投诉中,涉及财险公司的为48789件,占54.98%;涉及人身险公司39956件,增长4.61%,占45.02%。

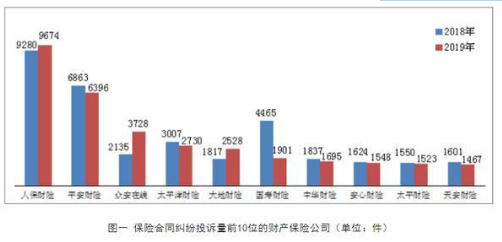

(两年来财险公司因合同纠纷被投诉情况。)

财险公司合同纠纷投诉量居前3位的分别为:中国人保财险9674件,同比增长4.25%;平安财险6396件,同比下降6.80%;众安在线3728件,同比增长74.61%。

人身险公司合同纠纷投诉量居前3位的分别为:平安人寿8476件,同比增长70.03%;中国人寿4685件,同比下降34.33%;太平洋人寿4349件,同比增长15.60%。

涉嫌违法违规投诉中,中国人保财险同样居前,其财险公司被投诉68件,同比下降22.73%,仍位居行业第四位。

据中国新闻周刊调查,中国人保财险在民间投诉平台黑猫投诉上同样是重灾区,涉及的投诉量多达450条,尤其是前述 “关停助贷险部门”涉及的信保保险业务,“中国人保财险和玖富万卡捆绑式阴阳合同”、“贷款捆绑销售保险”、“中国人保助贷险贷款虚假、误导宣传”、“人保财险高利贷、套路贷、霸王条款”等等成为消费者的投诉重点。

高发的投诉量和诸多违规行为,在监管层监管趋严,要求保险公司进一步明确保险业务经营要求,强化保护保险消费者权益,引导保险公司服务实体经济的背景下,也就不难理解中国人保对涉及业务的调整,甚至关停。

对于频繁出现上述多项问题的原因,中国新闻周刊致函中国人保品牌部寻找答案,截至发稿都没有得到回应。

中国保险业龙头公司尚且问题重重,国内保险业从利国利民的民生产业,沦落到谈及保险人人喊打,也就不足为奇。

投诉重灾区

近期,监管层已开始对保险业中的系统性乱象直接开刀,中国人保今年第一个被罚正是强监管信号。

2020年,银保监会的前3号罚单,分别开给中国人保、邮政银行和农业银行,传递的指向不言而喻,侵害消费者最严重的领域就是监管最集中的领域。

银保监会公开信息显示,2019年消费者对保险业最为不满的领域主要还是理赔纠纷、销售纠纷。

数据显示,2019年在涉及财险公司的投诉中,理赔纠纷达37392件,占财险公司投诉总量的75.14%,涉及的险种以机动车保险为主,主要反映定核损和核赔环节的金额争议、理赔时效慢和责任认定纠纷等问题。

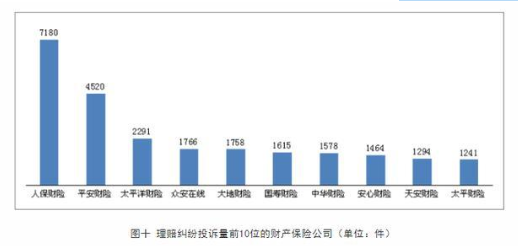

财险公司理赔纠纷投诉量较大的公司,中国人保财险位列第一位,全年为7180件,同比增长8.10%,其次是平安财险4520件,同比下降13.08%,第三位是太平洋财险,为2291件,同比下降6.57%。

(2019年财险公司理赔问题被投诉情况。)

涉及的人身险公司投诉中,理赔纠纷达9054件,占人身险公司投诉总量的20.60%,

涉及险种以疾病保险、意外伤害保险和医疗保险为主,主要是反映理赔时效慢、理赔金额争议、理赔资料繁琐等问题。

中国人寿在人身险公司理赔纠纷投诉量排名中同样位居第一位,2019年投诉量达1279件,同比下降31.27%;其次是太平洋人寿,为1169件,同比增长9.35%;平安人寿为1068件,同比下降8.56%,列第三名。

另一个投诉的问题高发地是保险销售纠纷。

2019年,财险公司因销售纠纷被投诉4868件,占财险公司被投诉总量的9.78%,涉及的险种主要有机动车辆保险、保证保险和意外伤害保险,强制销售、营销扰民和误导保险责任或收益等问题最为严重。

涉及的财险公司中,众安在线作为互联网保险公司多达1104件,同比增长1262.96%,位列第一;中国人保财险则销售纠纷被投诉968件,同比增长35.20%,位居次位;平安财险为791件,同比增长87.44%,名列第三。

人身险公司因销售纠纷2019年被投诉21121件,涉及的主要险种有普通人寿保险、分红保险、疾病保险和意外伤害保险,反映的主要问题包括夸大保险责任或收益、未充分告知解约损失和满期给付年限、承诺不确定利益的收益保证等等。

平安人寿、中国人寿、太平洋人寿分别以6857件、2058件、1970件的销售纠纷投诉量位居人身险公司前三位。

业界分析称,2018年,银保监会挂牌成立,铁腕治保险业乱象,频频严厉处罚,保险公司的风控、合规意识显著增强,保险市场秩序明显好转。

但是保险业很多顽疾还尚未,各类新型违法违规手法又层出不穷,所以严监管的态势短期不改,不仅寿险、财险等传统领域,保险中介也将被纳入严格监管,监管层全面整肃保险市场、维护市场秩序的决心不变,但仅靠强监管很难彻底肃清保险乱象,头部保险公司对行业有导向示范作用,应该从自身做起共同努力,重塑保险业。