近日,在港交所排队上市的在线教育巨头们纷纷遭遇业绩变脸,顶着“在线教育第一股”头衔的沪江教育亏损也越来越大。招股书显示,沪江教育2018年前8个月亏损额已经超过了8亿元人民币,且公司此前已经传出降薪裁员的消息,资金压力可见一斑。

在沪江教育巨额亏损的另一边,是多达9轮的前期融资。根据其招股书,来自“涌金系”的个人股东陈金霞已经被套了9年之久。根据PE/VC通常投资3到5年需要退出的惯例,前期股东变现的压力不可谓不大。

各种压力压顶,沪江教育为何通过聆讯3个月却迟迟未发行?有媒体指出,在资本寒冬中,业绩不佳的沪江教育可能遭遇了路演不顺利,也就是说可能暂时没有拉到足够的募资。

公司裁员降薪非常缺钱

近年来,沪江教育的营收不断增长,但是亏损却越来越大。

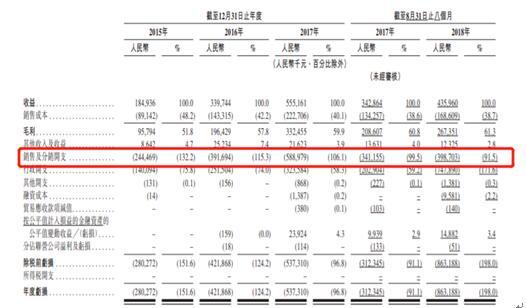

根据招股书数据,2015年、2016年、2017年沪江教育的营收总额分别为1.84亿元(人民币)、3.39亿元和5.55亿,而相应的亏损分别为2.8亿元、4.21亿元和5.37亿元。

2018年,沪江教育的亏损进一步扩大,前8个月营收4.36亿元,亏损高达8.63亿元。沪江教育在招股书中解释:持续加大营销及宣传力度以配合品牌推广策略是亏损的原因之一。

通过公司财务明细可以看出,“销售及分销开支”一项基本每年都超过收益。2015年、2016年、2017年以及2018年前8个月,沪江教育销售及分销开支分别占总收益的132.2%、115.3%、106.1%以及91.5%。

一位不愿透露姓名的投资界人士对媒体表示,在线教育获客成本高是业界公认的,主要是在线教育模式的客户黏性不强,推广费用高所致。目前80%的在线教育机构是不盈利的,即便是第一梯队的在线教育公司,像VIPKID、51talk等,对盈利也是闭口不提。虽然他们的课程单价很高,但获客成本和运营费用也很高。

与沪江教育“负重前行”相比,另一家在线教育龙头企业新东方在线要轻松得多,2015财年-2018财年,“销售及分销开支”占总收益的30%左右。新东方在线依靠新东方集团的优势,通过线下培训向线上引流的方式,低成本获取用户。

相比之下,沪江教育由于品牌完全建立在线上,只能将大量成本用在了销售及获客费用上,用钱砸出品牌知名度和市场。

如今,在线教育正面临洗牌阶段,背靠新东方集团“大树”的新东方在线都面临着用户增长缓慢、获客成本高的风险,“单打独斗”的沪江教育情况更加不乐观。

日前,有传闻称沪江教育进行了裁员降薪,相关人员给出的回应是,高管降薪属实,绩效考核及岗位优化是常规动作,会严格遵守劳动法规及相关人事制度。

原始股东被套多年急需变现

沪江教育通过聆讯已经3个月,公司缺钱的情况下上市的时间缘何一拖再拖?有媒体提到,在资本寒冬中,业绩不佳的沪江教育可能遭遇了路演不顺利,估值和募资金额等不及预期。

然而此次上市能否成功,对于沪江教育来说非常重要,除了公司已经非常需要融资款之外,来自原有投资方的变现压力也不会小。

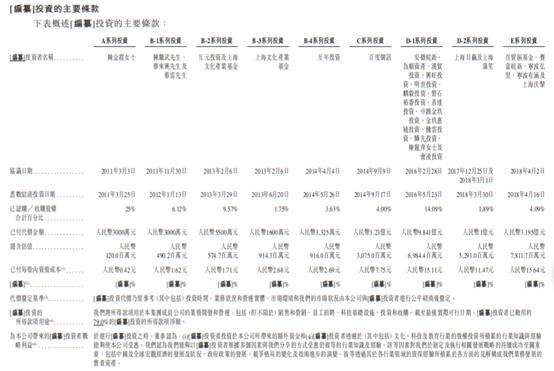

纵观沪江教育的融资历史,成立于2006年的沪江先后融资9轮,融资额高达16亿元,目前入手沪江教育的出资方,持有股份时间最长已经有9年,为让投资方合理退出,上市已经成为公司唯一的选择。

招股书显示,2011年沪江教育获得A轮融资,目前持有公司三年以上股份的股东共有7位,分别是陈金霞、陈继武、蔡来兴、蔡雷、互元投资、上海文化产业基金以及百度网讯。据了解,陈金霞是“涌金系”现在的掌舵者。另外明世投资、金玖惠通投资、腾云投资等股东的投资日期也将满三年。按照业内3年到5年的平均投资退出时间,沪江教育的投资人希望通过上市实现退出的愿望已经十分迫切。

沪江教育在招股书的风险警示中提到,根据以往的净亏损、负经营现金流以及流动负债净额,“我们未必能在未来实现盈利或产生正经营现金流量”。

通常来说,在去杠杆减负债大背景下,企业资本运作收缩,国内融资困难的情况下,“流血上市”减轻资金压力无可厚非。但是,香港市场以机构投资者为主,对于企业的评估不仅会看基本面,也会考虑市场的整体情况、宏观经济的变化等方面。2018年在港交所上市的206只新股,破发率达70.4%。

沪江教育如今上市的行程一拖再拖,比足额募资和“流血上市”更令人担忧是上市能否成功。毕竟在寒冬中,二级市场投资人也会倍加珍惜“弹药”。