2020年六家国有银行营收与净利润数据。 制表:黄盛

人民网北京4月26日电 (黄盛、李彤)近期,六家国有银行(工、农、中、建、交、邮储)公布了2020财年报告。初步统计,2020年六大行累计实现营业收入约为3.39万亿元,归母净利润累计约为1.14万亿元。

财报显示,2020年六家国有银行顶住新冠肺炎疫情带来的国内外经营压力,落实普惠小微企业贷款延期还本付息政策,加大普惠金融支持力度,加大对制造业等实体经济的信贷投放;推出了一系列数字化服务,加大了信息科技资金投入力度,持续推进数字化转型;并提升了不良资产处理力度,稳定了自身资产质量。

多位行业人士在接受人民网采访时表示,六家国有银行是我国银行业的一个缩影,从财报看这六家国有银行经营状况相对稳健。值得注意的是,银行机构在防范金融风险、处理不良资产方面仍有提升空间。

稳中有升,持续发力普惠金融

2020年以来,确保新增融资重点支持小微企业,是金融机构服务实体经济的重要工作。银保监会数据显示,去年全国普惠型小微企业贷款余额为 15.3万亿元,增速超过30%。其中,资金更多流向了科技创新、绿色发展,普惠了小微企业、个体工商户、新型农业经营主体。

财报显示,六家国有银行落实普惠小微企业贷款延期还本付息政策,加大了普惠金融支持力度。

2020年六家国有银行普惠型小微企业贷款数据。 制表:黄盛

工行在业绩说明会上表示,去年工行新发放人民币贷款利率为4.46%,比上年下降了47个BP,其中新发放普惠贷款利率4.13%,比上年下降了39个BP;对符合条件的贷款给予临时性延本延息安排,过去一年累计为10万多户客户办理了延本延息,涉及境内贷款1万多亿元;还通过授权分行,为与防疫有关的医院、企业办理相关对公结算费用的减免,主动免除和下调了企业特别是小微企业部分服务的收费。

农行去年也制定了《2020年普惠金融信贷政策指引》,通过优惠利率、新增授信、信用贷款、展期续贷等方式,保障抗击疫情和企业复工复产所需的普惠金融服务。

今年,普惠金融仍是六家国有银行的业务重点。3月24日国务院常务会议提出,将原定于今年一季度末到期的普惠小微企业贷款延期还本付息政策延至今年底。银保监会也在4月12日表示,2021年银行要继续将单户授信总额1000万元以下(含)的普惠型小微企业贷款作为投放重点,努力实现此类贷款较年初增速不低于各项贷款增速,有贷款余额的户数不低于年初水平的“两增”目标。

中国社科院金融研究所银行研究室主任李广子在接受人民网采访时表示,六家国有银行业绩上涨说明其经营状况相对稳健,形成了较强的抗风险能力。六家国有银行普惠型小额贷款上升,既体现了银行服务实体经济、践行社会责任,又反映出银行实施业务转型,正在“下沉”信贷业务。“但新冠肺炎疫情对国有银行的冲击尚未完全暴露,银行机构也要做好风险防控。”李广子说。

扩充科技人员,继续加码科技投入

今年3月2日,银保监会主席郭树清在国新办新闻发布会上表示,2020年银行机构信息科技资金总投入达2078亿元,同比增长20%。

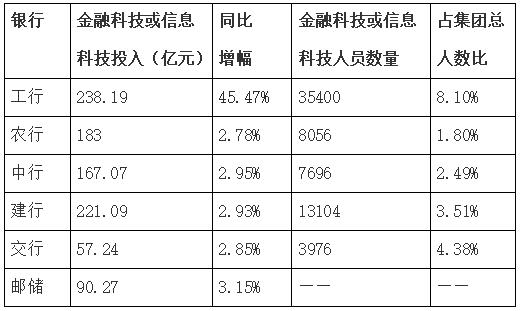

近年来,随着互联网新兴技术的创新发展,六家国有银行不断增加在金融科技方面的资金投入,加大科技人员数量。在2020年,六家国有银行已将发展金融科技提升到战略层面,在人员配置、资金投入上持续发力。

财报显示,六家国有银行在金融科技和信息科技领域的资金投入共约956.86亿元,占营收比平均约为2.9%。同时不断扩大科技人员占比,发力技术创新。

2020年六家国有银行科技投入与科研人员数据。 制表:黄盛

通过梳理,六家国有银行科技投入主要投向系统运营、电子设备和软件采购、信息科技人力资源配置、信息科技咨询和基础设施建设等方面。

中国银行首席信息官刘秋万在业绩发布会上介绍说,中国银行围绕区块链、人工智能、物联网、5G等新兴领域开展应用共享,已形成集团数字化发展的支撑能力。财报显示,中国银行通过金融科技子公司中银金科开展金融科技技术创新、软件开发、平台运营与技术咨询等相关业务,中银金科全年实现净利润0.14亿元。

“金融与科技的融合是大势所趋。”李广子认为,六家国有银行加大科技的投入,既是自身实现数字化转型的需要,也是应对外部市场变化的需要。

武汉大学客座研究院唐大杰向人民网表示,当前不少同业机构的网络化服务效率大大提高,信用管理、客户关系管理、投资决策咨询等能力和相关金融产品较为领先。国有大行在此情况下加大科技投入,是应对市场竞争的必然。

对国有银行而言,加码科技投入、增加科技人员数量,最终将提升业务数字化经营及盈利能力。建行在财报中表示,2020年建设银行电子银行业务收入290.07亿元,增幅13.02%,主因是加强金融科技创新和应用,稳步提升线上经营优势,网络支付交易额逐步提升。

不良率上升,资产风险总体可控

不良贷款是银行最重要的风险指标之一。六家国有银行2020年不良贷款合计达到11471.58万亿,合计新增2081.66亿元,不良贷款和不良率较上年出现上升。

2020年六家国有银行不良资产贷款情况。 制表:黄盛

数据显示,六家国有银行中,邮储银行不良贷款余额基数最小,涨幅也最低。工行不良贷款余额基数最大,增涨金额最多。对于不良贷款余额的上升,工行在财报中称,受新冠肺炎疫情冲击影响,租赁和商务服务业、批发和零售业等行业部分客户贷款出现劣变。

中行党委委员陈怀宇在业绩发布会上称,2020年受疫情影响,该行不良贷款有所反弹,尤其是海外机构受疫情冲击较大,不良贷款显著上升。境内的新发生不良,集中在制造业、房地产业和批发零售业,境外的新发生不良集中在油气、航空、房地产业。

数据显示,六家国有银行加大了不良贷款核销处置和清收力度,资产质量整体维持在可控水平。去年,工行累计处置不良贷款了2716亿元,农行累计处置了278.4亿元,中行累计处置了606.3亿元,建行累计处置了406亿元,交行累计处置了829.11亿元,邮储银行累计处置379.2亿元。

“从去年三季度以来,不良贷款率上升的势头已初步得到遏制。”交通银行副行长殷久勇在业绩说明会上表示,去年不良贷款率较上年末上升0.2个百分点,但是随着存量风险加速出清,以及疫情冲击减弱,交行资产质量逐步企稳。

也有分析人士表示,六家国有银行全面加强风险管控,提升资产质量监控,开展多轮疫情影响排查,提升了管理的主动性和前瞻性。