在线教育的“领头羊”新东方在线日前更新了招股书,业绩大变脸令人猝不及防。招股书显示,2018年6-11月新东方在线净利润3618万元,同比下降59.87%。

虽然在线教育未来发展前景广阔,但是随着市场增速放缓,公司估值的高低将取决于盈利状况,“画大饼撑估值”的时代或许已经过去。

在线教育的竞争进入下半场,从跑马圈地阶段进阶到内生发展阶段,只有持续稳定的盈利,才能获得资本市场的青睐。新东方在线此番业绩大跌对其上市融资或影响很大,是否能够足额募资值得持续关注。

业绩遭遇滑铁卢

纵观新东方在线历年业绩情况,其净利润自2018财年以来不断下滑。(注:此处的财年,按照每年6月1日至次年5月31日计算)。

招股书显示,新东方在线2017财年实现净利润9212万元,同比增长54%;2018财年净利润为8202万元,同比下降10%,2018年6-11月,跌幅进一步扩张至59.87%,盈利金额只有3618万元。,

净利润下滑背后,是毛利率的走低。2016财年、2017财年、2018财年以及截至2018年11月30日为止的六个月,新东方在线的毛利率分别为67.4%、68%、61.2%、58.8%。

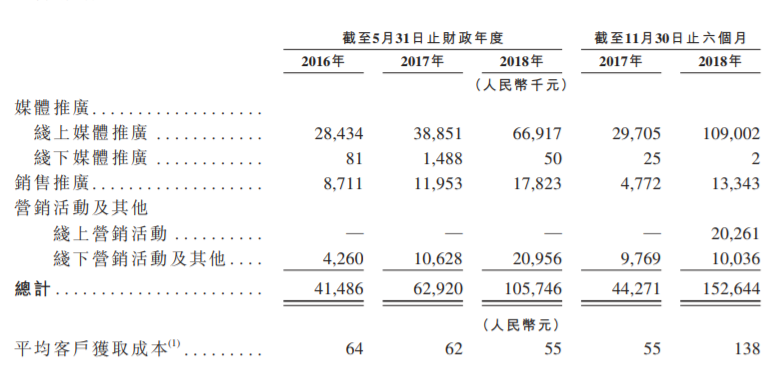

针对净利润和毛利率下滑的情况,新东方在线招股书这样解释:主要由于销售及营销开支大幅上升导致的。也就是说,“烧钱模式”影响了公司业绩。

广证恒生在研报中指出,当前时点下导致在线教育行业普遍面临盈利性桎梏的原因在于:其一为获客成本高,对应流量引入环节;其二为付费转化率低,对应流量变现环节。

新东方在线作为新东方教育科技集团旗下的在线教育网站,曾经依靠新东方集团的优势,通过线下培训向线上引流的方式,低成本获取用户。但是,随着这一模式逐渐进入“深水区”,为了获取更多的用户和流量引入,新东方在线的广告投入暴增。

招股书数据显示,新东方在线2018年6-11月的线上媒体推广费为1.09亿,同比增长244.79%,直接导致平均客户获取成本由2018财年的55元增长1.51倍至最新的138元。

与巨额投入相比,用户增长率却并不如意。2018年6-11月,新东方在线付费学生数量为110万人次,同比增长36%,学生报名流水为5.27亿,同比增长41%,平均每位学生开支430元,同比下降7%。

相比之下,好未来2018年3-11月学生入学总人数同比增长68.4%,线上业务营收同比增长约109%,贡献了公司15%的营收。

招股书还提到,用户数量增长不及预期、消费能力下滑,对于新东方在线的业绩影响重大:如果没有继续吸引学生修读在线课程,并增加他们在平台的消费,将会对公司的业务以及经营业绩产生重大不利的影响。

产品增速放缓

从产品角度来看,新东方在线的三大业务线增长也遇到了瓶颈。目前,新东方在线有大学教育、K12教育和学前教育三个核心课程,截至2018财年,合计有约190万付费用户,其中大学教育付费用户共有120万名,占比59.7%;K12教育付费用户18万名,占比9.5%;学前教育付费用户59万名,占比30.8%。

由此可见,大学教育是公司最主要的营收来源。招股书数据显示,大学生贡献了2018财年71%的营收。但是,大学教育付费学生增速放缓,导致2018财年营收下降;不过,2017财年,新东方在线大学教育付费学生同比增长54%,2018年6-11月为61万人次,同比增长35%。

此外,新东方在线另外两大业务线的业绩情况也并不乐观。在2018财年由于开发产品、教师支出增加等因素影响,学前教育录得亏损;由于业务扩张、人员成本增加等因素,K12教育的毛利率不断下降,2017财年、2018财年及2018年6-11月分别为59%、39.2%和16%。

除了业务扩张之外,市场增速放慢也制约了新东方在线营收增长。咨询公司弗若斯特沙利文数据显示,中国在线课外辅导及备考课程付费市场整体规模虽仍在不断增长,但增速却开始放缓。2013至2017年,中国在线课外辅导及备考课程付费市场的年复合增长率为17.9%,预估2017年至2022年将仅为12.6%。

随着资本寒冬的到来,靠烧钱圈市场份额的模式正在被市场抛弃,虽然新东方在线已经向港交所递交了招股书,但能否足额募资值得关注。

对于新东方在线的上市前景,业内分析师对媒体表示,由于目前港股并未有可比的在线教育标的企业,因此估值情况不好预测,但在线教育企业面临的行业政策风险会越来越高,随着线下培训机构管理政策同步规范线上培训机构等政策的出台,官方对在线教育行业监管的态度日趋严厉。