双汇发展(000895.SZ)近期的资本运作不仅引来种种质疑,更让其过往再次被关注。从一家濒临倒闭的肉联厂,到全球最大猪肉制品加工企业,双汇发展变化始于2009年的管理层收购。此后,双汇发展数次进行股权激励,并经过一系列并购攀上千亿市值。截至5月28日,双汇发展市值1327亿元,是A股肉制品市值最高的公司。

除了高市值,这家上市公司的母公司万洲国际(0288.HK)高管薪酬也是堪称天价。万洲国际执行总裁万隆、执行董事马相杰、郭丽军、万洪建和Sullivan Kenneth Marc 2019年薪资共计1.5亿元,占公司净利润的1.5%,远高于同行业其他公司。其中,万隆以及马相杰还在双汇发展担任高管以及支取薪酬。

万洲国际这样的操作,是否变相向管理层输送利益?此外,这家公司的内部交易更是惊人。

“经典”的管理层收购

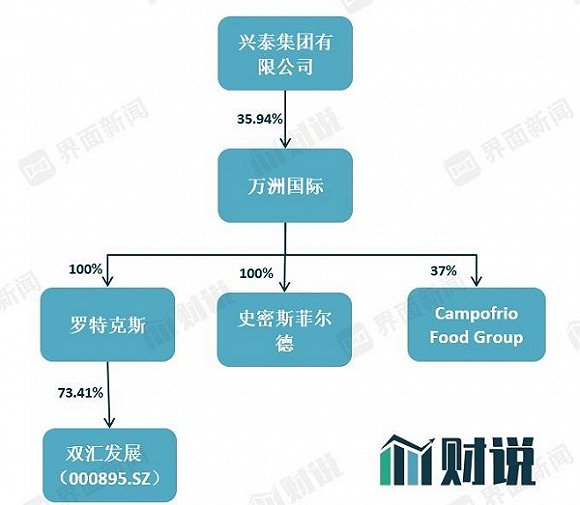

万洲国际在资本市场上十分低调。这家2014年登陆港交所的控股平台,通过全资子公司罗特克斯有限公司(下称罗特克斯),持有双汇发展73.41%的股份。

此外,万洲国际还以并购形式扩展全球市场,不仅全资收购美国最大猪肉制品加工企业——史密斯菲尔德食品公司(下称史密斯菲尔德),还持有欧洲最大肉制品公司Campofrio Food Group 37%的股权。

目前,万洲国际为全球最大猪肉食品企业,业务覆盖肉制品全产业链,总市值达到了994亿港元。与双汇发展1327亿元的市值相差并不遥远。

图片来源:万洲国际公告、界面新闻研究部

值得注意的是,万洲国际实控人兴泰集团有限公司(下称兴泰集团),是双汇集团进行管理层收购的员工持股平台。通过员工持股平台控股母公司,进而控制上市公司的收购案堪称经典。而这一切,都要从2003年双汇集团管理层收购案说起。

双汇发展的前身漯河市冷仓成立于1958年。1984年,双汇发展的灵魂人物万隆当选厂长之后,开启了一轮轰轰烈烈的扩张。当时其母公司是河南省漯河市双汇实业集团有限责任公司(下称双汇集团)。1998年,当时还被称为双汇实业(河南双汇实业股份有限公司,双汇发展的前身,下称双汇实业)于深交所上市。

在扩张产能同时,双汇集团开始着手管理层收购。2003年,双汇集团以每股 4.7元的价格,将双汇发展25%的股权至管理层持股平台漯河海宇投资有限公司(下称海宇投资),协议价格仅略高于当年双汇发展每股净资产4.49元,市净率1.06倍。收购价十分“便宜”。

管理层收购后的三年,双汇发展在现金流并不充裕情况下,连续进行大比例现金分红。2003年至2005年期间,海宇投资获得高达2.01亿元的分红。这也为双汇集团管理层后续的实体投资、管理层收购提供了资金。

2007年,高盛集团和鼎晖投资为实际控制人的罗特克斯突然出现,用20.1亿元收购了双汇集团100%的股权。随后,海宇投资又以5.63亿元的价格将所持双汇发展25%股份转让给了罗特克斯。再加上罗特克斯通过双汇集团而间接持有双汇发展35.72%的股份,罗特克斯合计持有双汇发展60.72%的股份。值得注意的是,海宇投资转让股权的每股价格大幅低于前次罗特克斯收购双汇集团的每股价格。

至此,双汇发展彻底脱离了国资的范畴。但管理层收购还在继续。这时,万洲国际前身双汇国际控股有限公司(下称双汇国际)便出现了。

高盛和鼎晖在“拿下”双汇集团后,对持股架构进行了梳理,并引入了淡马锡、新天域等投资机构,将控股权进一步分散。2007年10月,高盛和鼎晖将罗特克斯的全部股份转让给了双汇国际。此时,双汇国际成为了双汇发展的第二层持股平台。

表面看高盛鼎晖和双汇管理层分别持有万洲国际51.45%和31.82%的股份。但是,双汇管理层以一股两票的方式占有表决权53.19%,变相实现控制。之后万洲国际还以员工激励计划的方式继续增加管理层持股,直到36.23%,随着万洲国际于2014年上市,高盛鼎晖已经全部退出。双汇管理层持有的兴泰集团成为了万洲国际唯一大股东。

可以看出,大比例分红和产业链相关的体外资产是双汇管理层收购能够成功的关键。但现在,这两点却在反噬万洲国际。

内部交易成黑洞

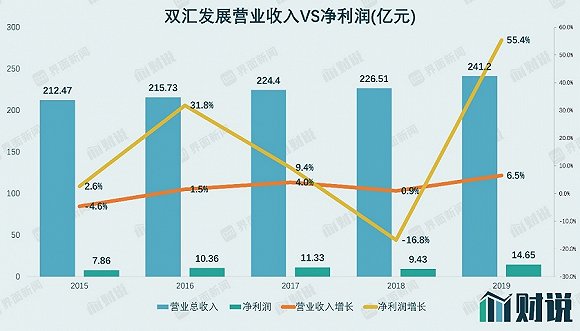

根据披露的年报数据,2019年万洲国际实现营业收入241.02亿美元,同比增长6.5%。实现净利润14.65亿美元,同比增长55.4%。净利润大幅增长主要得益于毛利率提升以及销售费用大幅降低。

图片来源:Wind、界面新闻研究部

从地区看,万洲国际54.6%的营业收入来自美国,36.3%来自中国,剩余少部分来自欧洲。营业利润方面,美国和中国贡献利润占比分别为45.9%和47.1%。万洲国际的业务分为肉制品、生鲜猪肉(屠宰)和生猪养殖。肉制品和生鲜猪肉几乎贡献全部营收,2019年两者的占比分别为51.2%和41.8%。万洲国际依然可以说是一家肉制品生产企业,产业链上其他业务都是为降低猪肉制品的生产成本而存在的。

产业链纵向一体化固然可以降低成本,但也会导致大量内部交易。在合并报表时,这些内部交易需要抵消,同时也增加了审计难度。

内部交易主要来自上游的生猪养殖和生鲜猪肉业务。其中,美国地区内部交易占比最高。2019年,美国生猪养殖营业收入为32.82亿美元,其中需要抵消的业务为24.05亿美元,占比73.3%。美国生鲜猪肉营业收入为75.67亿美元,其中需要抵消的业务为31亿美元,占比41.0%。如此大量的内部交易使得万洲国际财务报告质量难以判断。

之所以需要抵消主要是因为处在产业链上游的子公司将产品卖给产业链下游的肉制品制造子公司,如果下游公司最终没有形成销售,则上游公司确认的收入实际并没有实现,所以应该予以抵消。以万洲国际业务特点看,没有实现的销售主要应该体现在下游企业的存货中。2019年万洲国际内部交易抵消额总计为80.46亿美元,同比增长9.3%。而存货却增长了46.4%,达到30.05亿美元。此前年度,万洲国际存货和内部交易抵消额之间的增速基本匹配。对此,万洲国际解释称2019年存货大幅增加是因为国内猪肉价格大幅上涨,并且进行了一定程度备货所致。

图片来源:万洲国际年报、界面新闻研究部

输送利益之嫌

万洲国际管理层和股东基本重合,那么日常经营中是否向股东输送利益?

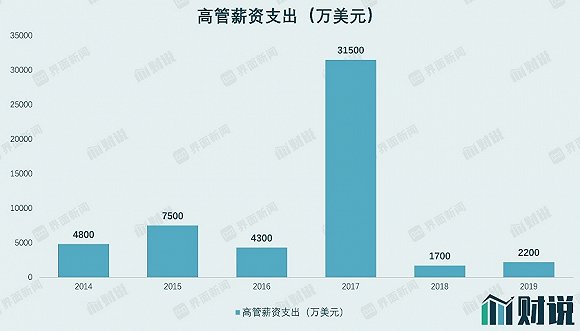

质疑之一体现在万洲国际高管们的天价薪酬中。万洲国际的五位执行董事中,只有Sullivan Kenneth Marc是史密斯菲尔德的总裁,不属于当年双汇集团收购时的管理层,也不持有万洲国际股份。其余四位都在员工持股计划中持有股份。上市以来,万洲国际支付高管层的薪资非常大方。2019年五位执行董事薪资支出就有2200万美金(折合1.5亿元)。2014年上市以来,万洲国际执行董事薪资累计支出5.2亿美元(折合35.36亿元)。其中,2017年万洲国际的实控人万隆薪资高达2.91亿美元(折合20亿元)。财报并没有披露发放巨额薪资的原因。

图片来源:Wind、界面新闻研究部

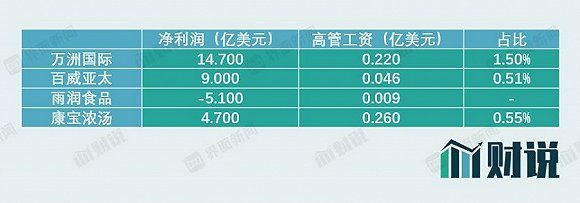

和其他上市公司相比,万洲国际的高管薪资总额不算低。按全部港股上市公司中薪酬排名,万洲国际的薪酬支出可以排进前二十。万洲国际的老对手,雨润食品(1068.HK)高管薪资仅为601万港元,不足万洲国际高管的十分之一。同样是在全球范围开展业务的百威亚太(1876.HK)高管薪资为485万美元,占当年净利润的0.51%。考虑到万洲旗下史密斯菲尔德所处的美国工资水平较高。我们选取美国上市公司康宝浓汤(CPB.N),这家公司高管薪资合计为2596万美元,虽然多于万洲国际,但占净利润的比值为0.55%。而万洲国际高管薪资占净利润的比值却高达为1.5%。投资者质疑,如此巨额的薪资支出恐怕变成了股东套现新路径。

图片来源:Wind、界面新闻研究部

不仅是固定薪资,万洲国际的股权激励计划也曾经引起投资者不满。万洲国际在上市之前分别于2010年和2013年设立了两份股权激励计划,这两份股权激励计划直到2019年底才正式终止。期间,每年万洲国际管理层的持股均有所增加,增加最多的就是董事长万隆。据统计从2014年至2019年,万隆持有万洲国际的股份从9.02%增加到了22.85%,相应市值也增加了27.21亿美元。

与对管理层的慷慨相比,万洲国际对中小股东就显得颇为吝啬。根据Wind统计,万洲国际从2006年至今分红5次,共计22亿美元,分红率不足35%。万洲国际旗下的双汇发展历史平均分红率高达73%。这也是作为子公司的双汇发展和母公司的万洲国际市值倒挂的原因之一。