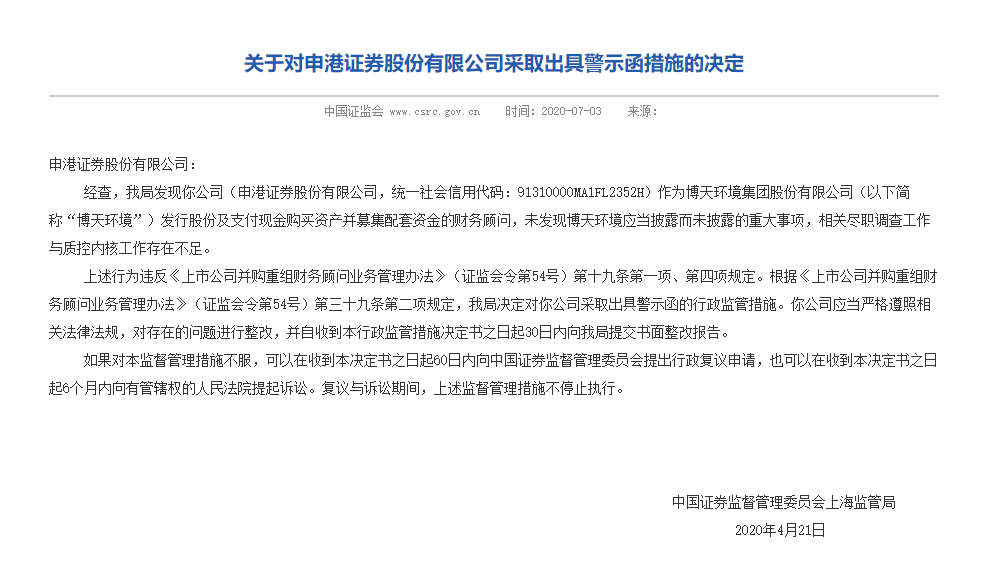

日前,申港证券收到证监会警示函,警示函指出,申港证券作为博天环境发行股份及支付现金购买资产并募集配套资金的财务顾问,未发现博天环境应当披露而未披露的重大事项,相关尽职调查工作与质控内核工作存在不足。

据悉,博天环境于2019年8月13日发布《发行股份及支付现金购买资产并募集配套资金预案(修订稿)》,公司拟以发行股份及支付现金的方式购买蒲江、何芳所持有的四川高绿平环境科技有限公司60%股权。本次交易完成后,博天环境将持有高绿平环境60%的股权,高绿平环境将成为博天环境的控股子公司,标的资产交易价格尚未最终确定。2019年12月22日,博天环境发布关于终止重大资产重组事项的公告。

证监会认为上述行为违反《上市公司并购重组财务顾问业务管理办法》(证监会令第54号)第十九条第一项、第四项规定。根据《上市公司并购重组财务顾问业务管理办法》(证监会令第54号)第三十九条第二项规定,证监会决定对申港证券采取出具警示函的行政监管措施。

根据同花顺iFinD数据,今年以来,申港证券为2家IPO企业提供承销保荐服务,包括贵州三力制药和国盛智科,均通过审核。此前的2019年,申港证券IPO保荐颗粒无收,2018年保荐1家IPO。2018年以来,申港证券的承销保荐总收费为1.13亿元。(记者 胡靖聆)