近日,三家眼科连锁机构接连申报IPO,其中,成都普瑞眼科医院股份有限公司(“普瑞眼科”)的创业板IPO申请获受理,深交所于7月31日披露招股书(申报稿)。

此次普瑞眼科IPO募资用途是“自建医院”,实现快速扩张。不过记者梳理发现,普瑞眼科近年营收持续增长得益于不断扩张医院数量,但也可能因新开医院效益不佳引发业绩下滑及商誉减值风险——在普瑞医院29家子公司中,已有16家在2019年发生亏损,其中,北京华德、山东亮康及天津普瑞三家亏损子公司,系普瑞眼科并购而来,还因此形成了4872.66万元的商誉;此外,普瑞眼科还存在销售费用率高、存货周转率低等问题。

有量变无质变:数量扩张成营收主要增长点

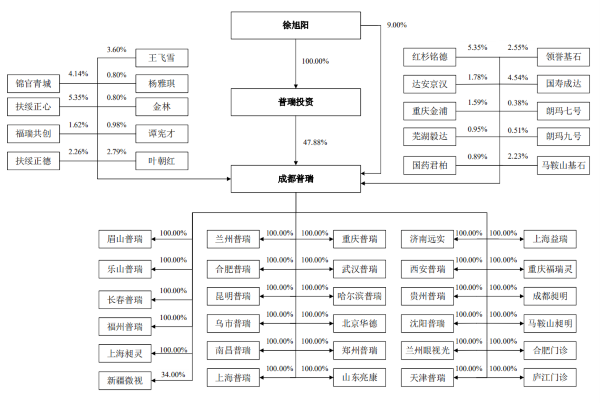

普瑞眼科成立于2006年,是一家集临床医学、学术科研、公益慈善为一体的全国连锁专业眼科医院。普瑞投资持普瑞眼科47.88%的股份,为公司控股股东;徐旭阳直接持普瑞眼科9.00%的股份,并通过普瑞投资、扶绥正心、锦官青城、扶绥正德、福瑞共创等机构控制公司61.25%的股权,合计控制70.25%的股份,为普瑞眼科的实控人。

成都普瑞眼科医院股份有限公司股权穿透图(来源:招股书)

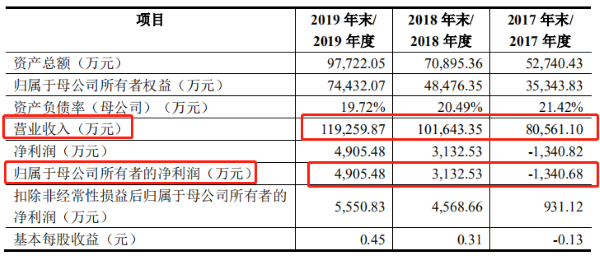

从财务数据来看,2017年至2019年,普瑞眼科营业总收入分别为8.06亿元、10.16亿元、11.93亿元;同期归属于母公司所有者的净利润分别为-1340.68万元、3132.53万元、4905.48万元。虽然近年营收和净利润整体处于增长状态,但是,营收的增长主要得益于其不断扩张的医院数量,且其未来还将继续在现有区域或其他城市开设新医院,进行业务扩张。

来源:招股书

普瑞眼科透露,若公司未能合理安排扩张速度,导致内控体系、管理水平等方面不能适应规模快速扩张,新开医院效益不及预期,则可能会影响盈利能力,甚至造成业绩下滑。

招股书显示,截至7月27日,普瑞眼科共有29家子公司。然而,在上述29家子公司中,2019年亏损的子公司数量占比竟高达55.17%。

记者梳理发现,上海普瑞、北京华德、山东亮康、西安普瑞、贵州普瑞、沈阳普瑞、兰州眼视光、合肥门诊、庐江门诊、天津普瑞、眉山普瑞、乐山普瑞、长春普瑞、福州普瑞、成都昶明、上海益瑞16家子公司在2019年均处于亏损状态,净利润从-1.56万元至-2034.34万元间不等。

记者注意到,随着普瑞眼科的持续扩张,还可能面临进一步商誉减值的风险。

招股书披露,截至2019年12月31日,普瑞眼科合并报表商誉账面价值为4872.66万元,主要系收购北京华德、山东亮康及天津普瑞形成。2017年及2019年,普瑞眼科分别计提商誉减值367.34万元和283.40万元。

普瑞眼科在招股书中透露,若未来上述3家医院经营状况不佳,普瑞眼科将存在进一步计提商誉减值的风险,进而可能影响盈利能力。

销售费用率高于同行业可比企业

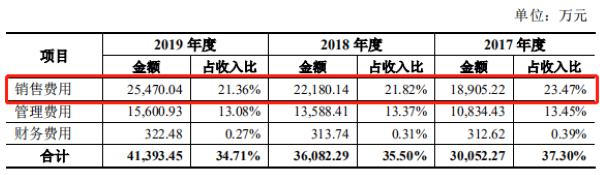

招股书显示,2017年至2019年,普瑞眼科的期间费用总额逐年上升,分别为3.01亿元、3.61亿元、4.14亿元,占营收比例分别为37.30%、35.50%、34.71%。

其中,同期销售费用分别为1.89亿元、2.22亿元、2.55亿元,占营收比例(销售费用率)分别为23.47%、21.82%、21.36%。相较而言,爱尔眼科等4家同行业企业同期的销售费用率平均值分别为9.45%、9.44%、11.48%,约为普瑞眼科销售费用率的一半左右。

记者梳理发现,除了较高的销售费用率,普瑞眼科的销售费用在各项费用中也是遥遥领先,且持续增长。

据统计,2017年至2019年3年期间,普瑞眼科的销售费用共计6.66亿元,而同期管理费用共计约4亿元;同期净利润共计约0.67亿元,不足3年销售费用总额的九分之一。

来源:招股书

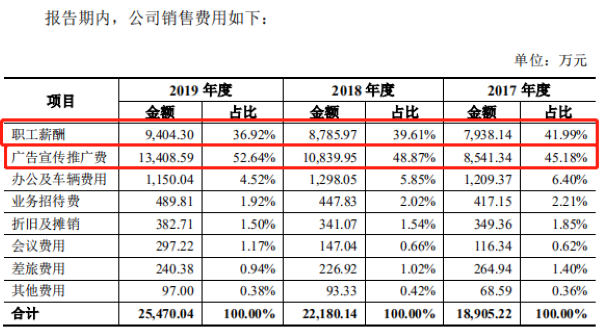

在销售费用中,广告宣传推广费逐年攀升,职工薪酬次之。

数据显示,2017年至2019年,普瑞眼科的广告宣传推广费分别为0.85亿元、1.08亿元、1.34亿元,占比分别为45.18%、48.87%、52.64%;同期职工薪酬分别为7938.14万元、8785.97万元、9404.30万元,占比分别为41.99%、39.61%、36.92%。

来源:招股书

对于销售费用连年攀升,普瑞眼科表示,主要是随着公司经营规模的扩大及收入的增长,与之相应的职工薪酬、广告费用和市场推广费用相应增加。

除了居高不下的销售费用,普瑞眼科还存在存货周转率低于同行业可比企业、高比例流动负债等问题。

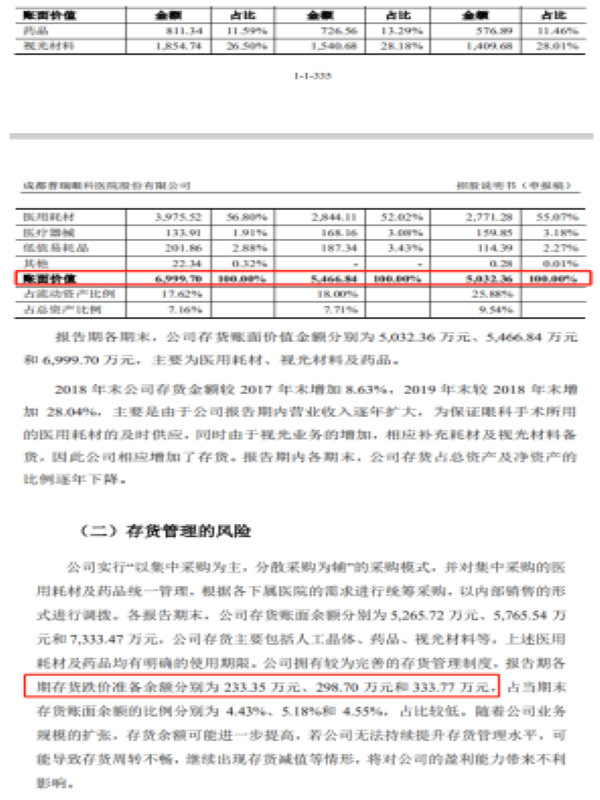

招股书显示,2017年至2019年,普瑞眼科的存货账面价值金额分别为5032.36万元、5466.84万元、6999.70万元,2018年、2019年同比分别增长8.63%、28.04%。

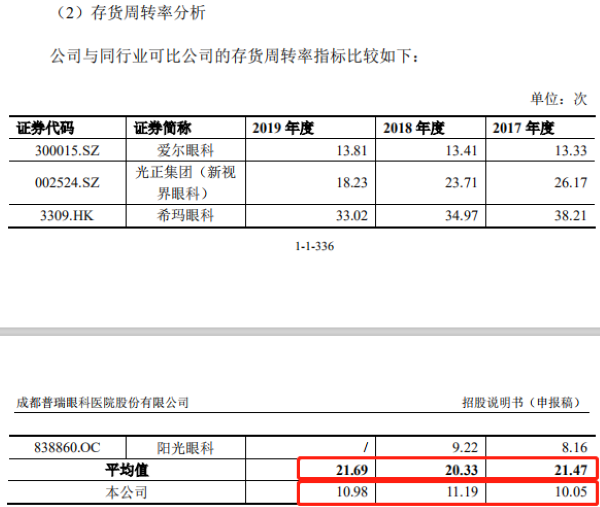

同期存货周转率分别为10.05/次 、11.19/次 、10.98/次,相较而言,爱尔眼科等4家同行业可比公司的存货周转率平均值分别为21.47/次 、20.33/次 、21.69/次,高出同期普瑞眼科的存货周转率二倍左右。

2017年至2019年,普瑞眼科存货跌价准备余额分别为233.35万元、298.70万元、333.77万元。普瑞眼科称,随着业务扩张,存货余额可能进一步提高,若公司无法持续提升存货管理水平,可能导致存货周转不畅,继续出现存货减值等情形,将影响公司盈利能力。

来源:招股书

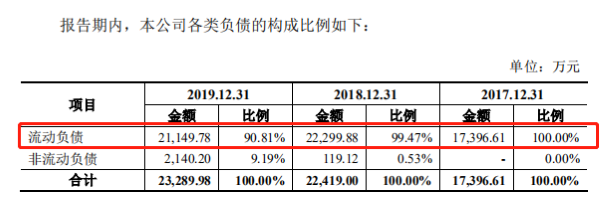

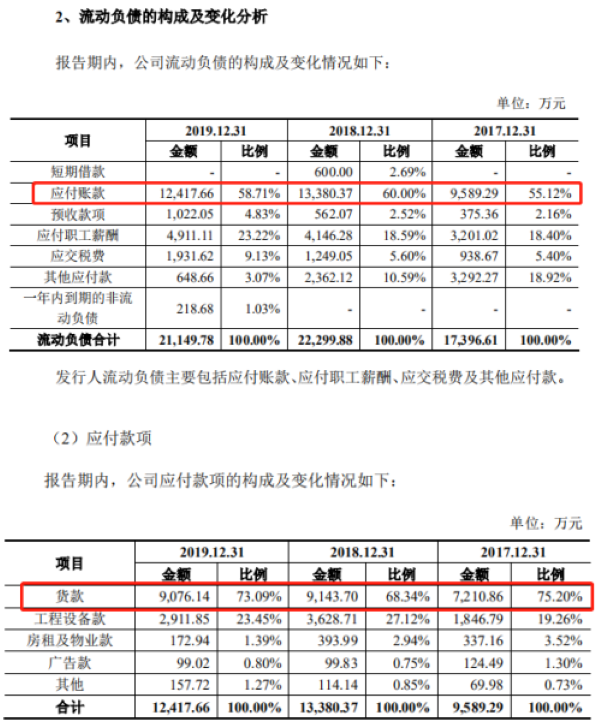

值得关注的是,数据显示,2017年至2019年,普瑞眼科的流动负债占负债总额比例始终超90%;在流动负债中,应付账款始终高于55%以上,而贷款又始终占据了应付款项超68%的比例。

来源:招股书

3年多家子公司被处罚共计40余次

值得注意的是,招股书显示,普瑞眼科及其多家子公司涉及在医疗机构执业规范、医疗广告、税务、环境保护等方面的行政处罚共计46起。

招股书披露,2017年、2019年,普瑞眼科因发布虚假广告、违规发布医疗广告被成都市金牛区市监局先后处罚2次。

另外,旗下子公司中上海普瑞涉及9起、北京华德涉及8起、郑州普瑞涉及4起、重庆普瑞涉及4起、哈尔滨普瑞涉及4起等。

普瑞眼科在招股书的风险一栏中透露,2017年至2019年,因医疗责任纠纷产生的支出金额从2017年的60.28万元增至2019年的188.19万元,未来不能完全排除发生医疗事故和医疗责任纠纷的风险。

值得一提的是,普瑞眼科目前所开业的18家眼科医院及3家眼科门诊部的经营场所均系租赁取得。2017年至2019年,普瑞眼科共有主要经营用租赁物业27处,其中北京华德、南昌普瑞、兰州普瑞、郑州普瑞、山东亮康、西安普瑞、贵州普瑞7处租赁物业全部或部分尚未取得房屋权属证明。

普瑞眼科对此表示,若部分医院经营场所在租赁到期后无法续租,或租赁房租上涨,或在承租期内房屋被收回,以及由于租赁物业瑕疵导致公司承租物业无法继续租赁,公司都需要对主要经营场所进行调整,对公司的品牌及经营业绩均会带来不利影响。

针对上述问题,中国网财经记者发函至普瑞眼科,截至发稿,尚未收到任何回复。(记者 牛荷)