中国网财经8月15日讯 (记者 张明江) 震荡市中,新成立基金公司旗下权益类资产正在苦苦求生。蜂巢卓睿混合自年初成立以来,因仓位偏低错失了一季度的行情,而二季度后股市下跌,基金净值跟随市场下跌,致基金净值大幅落后于业绩比较基准和同类基金平均水平,份额也随之大幅缩水。蜂巢卓睿混合的现状也折射了新成立基金公司和中小基金公司旗下权益类资产的发展困境。

蜂巢卓睿混合大幅落后业绩比较基准 同类基金排名垫底

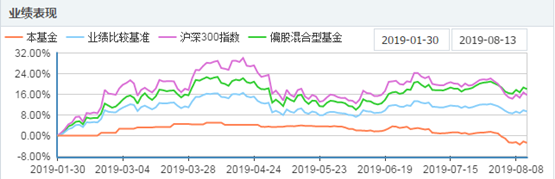

同花顺iFinD数据显示,蜂巢卓睿混合成立于2019年1月30日,彼时正值股市持续上涨行情中,但蜂巢卓睿混合A/C两类份额自成立起净值线一直平滑,一季度涨幅不大。二季度后股市持续震荡磨底,蜂巢卓睿混合A/C两类份额净值跟随下跌,长期落后于业绩比较基准和同类基金平均水平。

蜂巢卓睿混合C成立以来净值走势

蜂巢卓睿混合一季报显示,蜂巢卓睿混合A/C两类份额一季度均落后于业绩比较基准8%以上,二季度两类份额与业绩比较基准偏离不多,但两类份额无一例外大幅落后于偏股混合型基金平均业绩。

进入8月份后股市受外围市场影响振幅加大,蜂巢卓睿混合净值加速下跌,同类基金排名垫底。

数据显示,截至8月13日,近三个月蜂巢卓睿混合C近三个月累计下跌6.29%,在2649只同类型基金排名2622位,排名在后10%,净值0.9719元,成立以来累计下跌2.81%,年化回报为-5.20。蜂巢卓睿混合A近三个月累计下跌6.11%,业绩在同类型基金中排名同样在后10%。

蜂巢卓睿混合C业绩排名(截至8月13日)

另据数据显示,相比于其他偏股混合型基金,蜂巢卓睿混合前两个季度股票仓位均远低于同类基金平均水平。

季报数据显示,一季度蜂巢卓睿混合股票仓位为10.53%,二季度股票仓位为10.28%,远低于同类基金平均仓位。该基金一季度前十大重仓股占资产净值比率较为平均,均在0.10%至0.15%之间,其持有金额占资产净值比最多的为两只债券,占比均在4%至5%之间。二季度该基金持仓情况与一季度相似,持仓情况并无太大变化。

数据显示,因一季度末蜂巢卓睿混合尚未打开申赎,该基金份额并未减少。但至二季度末,该基金份额从成立之初的4.32亿份锐减至1.28亿份,份额缩水超70%。

一位基金研究人员表示,虽然这只基金公告中没有看到机构持有份额占比超20%的情况,但该基金或许已经预料到基金打开申赎后会遭遇大额净赎回,因此基金仓位一直不高。而也正因仓位不高,所以这只基金错失了一季度和4月份的股市大涨行情。

另据该基金两份季报显示,该基金一季度银行存款和结算备付金占比40.17%,买入返售金融资产占比39.71%,可见该基金截至一季度末近八成资产为流动资金,权益类资产和债券资产占资产净值比合计不足两成。而二季度末该基金银行存款和结算备付金占比已降至2.89%,买入返售金融资产占比依然在39%以上,但规模却大幅减少,可见流动大部分已用于应对赎回。

中小基金公司困境待解

据公开信息显示,蜂巢基金是一家自然人持股的基金公司,公司第一大股东唐煌持有60.40%的股份,第二大股东廖新昌持有公司20.00%的股份,蜂巢基金也是第九家自然人担任大股东的基金公司。

据公开信息显示,唐煌和廖新昌均此前分别任职广发银行金融市场部和广发银行资产管理部,此类新成立的基金公司在机构业务上更具资源优势,蜂巢卓睿混合超4亿份的首募份额和旗下规模高达36亿元的蜂巢添鑫纯债恰恰证明了这一点,但人才储备、投研团队实力和用户信任却成为新成立基金公司难以逾越的鸿沟。

蜂巢基金成立之初曾在招聘市场上招兵买马,扩充人员队伍。但去年7月1日起任职的总经理王志伟已于今年3月11日离职,任职时间仅9个月。此外,目前蜂巢基金在任基金经理廖新昌、伍舟宏、李海涛三人基金经理任职年限均不足一年,1月30日任职的廖新昌、伍舟宏基金经理任职年限均为0.54年,7月17日起任职的李海涛基金经理任职年限仅0.08年。

同花顺iFinD数据显示,伍舟宏曾任职公司多达5家,蜂巢基金为其任职的第6家公司,曾于多家券商资管、私募基金任职投资经理。公司第二大股东廖新昌则亲自操刀管理着蜂巢卓睿灵活、蜂巢添鑫纯债、蜂巢添汇纯债三只基金,但其之前任职广发银行金融市场部副总经理、资产管理部副总经理,同样没有基金经理任职经历。李海涛则曾任职广发银行金融市场部债券交易员、华福证券固定收益部副总经理、交易主管,此前亦无基金经理任职经历。

相对薄弱的投研实力不仅是蜂巢基金一家公司的缺陷,绝大多数中小及基金公司和新成立基金公司都面临着投研实力薄弱的考验。而一家公司的口碑和市场认可度却需要明星基金经理、一只或几只明星产品作为依托,但这恰恰是此类基金公司所欠缺的。

此外,错失了年初的大涨行情,震荡市中偏股型基金做高业绩更加艰难,而基金经理一旦长期落后于业绩比较基准、同类基金平均水平,基金必将承受份额持续缩水的苦果。而在震荡市中业绩脱颖而出并且长期优秀更需优秀的投研、管理人才,新成立基金在无奈陷入怪圈之中,只能在“寒冬中”苦苦求生。

新闻热线/内容合作/媒体支持:0371-56279388

商务(广告)合作:0371-56279366

联系邮箱:798334716@qq.com