来源:新华社客户端

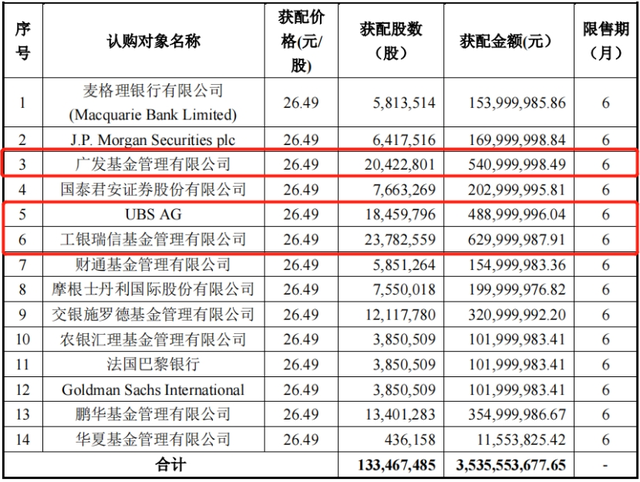

历经一年半时间,爱尔眼科(300015.SZ)2021年度定增计划于2022年10月11日正式落地。定增结果显示,14家机构认购1.33亿股股份,发行价格为26.49元/股,募资总额逾35亿元。其中,工银瑞信基金获配金额最高,广发基金、华夏基金、高盛国际、交银施罗德基金、摩根大通证券等国内外知名机构参与了认购。

多家知名机构参与最高获配6.3亿元

10月11日晚间,爱尔眼科披露的《向特定对象发行股票并在创业板上市上市公告书》(下称“上市公告书”)显示,本次发行股数为1.33亿股,发行价格为26.49元/股,募集资金总额为35.36亿元,扣除含税的发行费用,实际募集资金净额为35.11亿元。

《经济参考报》记者注意到,爱尔眼科本次定增折价率较低,以公司10月11日收盘价27.14元/股计算,发行价格折价率仅为2.39%。

根据上市公告书,爱尔眼科本次定增发行对象最终确定为14家,其中包括多家知名国内基金公司以及外资机构。其中,工银瑞信基金获配金额最高,获配2378.26万股,获配金额达6.30亿元;广发基金紧随其后,获配2042.28万股,获配金额为5.41亿元;UBS AG(瑞银集团)获配1845.98万股,获配金额近4.89亿元,排在第三位。此外,鹏华基金、交银施罗德基金、国泰君安获配金额分别为3.55亿元、3.21亿元、2.03亿元;外资机构中,摩根士丹利获配金额为2.00亿元,J.P.Morgan Securities plc(摩根大通证券)获配金额为1.70亿元,麦格理银行获配为1.54亿元,法国巴黎银行及Goldman Sachs International(高盛国际)均获配1.02亿元。

图1 本次发行配售结果 来源:公司公告

上市公告书显示,公司此次向特定对象发行的股票,自上市之日起六个月内不得转让,自2022年10月14日起开始计算。爱尔眼科董事、监事和高级管理人员未参与此次认购,本次发行前后公司董事、监事和高级管理人员持股数量未发生变化。

募资35亿元加码眼科主业

爱尔眼科是全球规模最大的专业眼科连锁医疗集团,主要提供各类眼科疾病诊疗、手术服务与医学验光配镜服务。经多年发展,公司围绕白内障、青光眼、屈光不正、眼底疾病、眼表疾病等眼科疾病领域,搭建起屈光项目、白内障项目、眼前段项目、眼后段项目、视光服务项目等多种系统化解决方案。

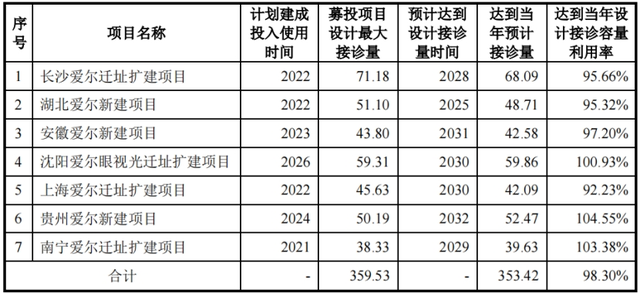

从募集资金用途来看,本次逾35亿元的募集资金主要将用于长沙、上海、沈阳、南宁、贵州、安徽等多个重要市场龙头医院的新建及迁址扩建。爱尔眼科表示,这些项目将帮助公司提升上述地区重点医院的医疗服务供给能力,扩大覆盖范围,发挥医教研中心作用,打造区域领先医院,实现公司新十年战略。

据悉,在本次募投项目规划前,爱尔眼科已在上述各个地区拥有良好的医院布局,扎根多年,在长期运营的过程中通过大量的诊疗手术、优质的患者服务、持续的公益活动,在当地形成了良好的口碑,对市场建立了深入的了解,积累了丰富的运营经验,树立了较强的品牌影响力。然而,上述地区现有医院目前普遍面临空间局限,制约了医院的接诊服务容量和科研培训的开展提升。

以长沙爱尔为例,作为爱尔眼科最早设立的眼科医院之一,长沙爱尔营业收入近十年内从2009年的7774万元增长至2019年的3.92亿元。2020年长沙爱尔实际接诊量为20.77万人次,目前病房和门诊已较为紧张,就诊空间接近饱和。在此背景下,公司计划使用4.20亿元募投资金用以投入长沙爱尔迁址扩建项目。据爱尔眼科预计,长沙爱尔扩建后计划于2022年建成投入使用,2028年达到设计接诊量。其设计最大接诊量为71.18万人次/年,为原医院接诊人数的3.43倍。

图2 爱尔眼科各项目设计接诊容量预计得到充分利用的时间(单位:万人次)

免责声明:市场有风险,选择需谨慎!此文仅供参考,不作买卖依据。

标签: