作为地方金融机构,信阳农商银行(农信社)始终坚守服务百姓、服务“三农”、服务地方使命,积极贯彻落实政府、监管部门、省农商联合银行等各项工作部署,全面把牢支农支小发展定位,持续夯实稳中求进发展基础,在深化党建引领中助力乡村振兴、支持实体经济,奋力打造金融服务地方经济新样板。截至11月底,信阳市农信系统各项贷款余额711亿元,其中普惠型涉农贷款余额165.38亿元,较年初增加8.98亿元;普惠型小微企业贷款余额174.83亿元,较年初增加10.62亿元;小额扶贫贷款余额6.51亿元,较年初增加2.1亿元。

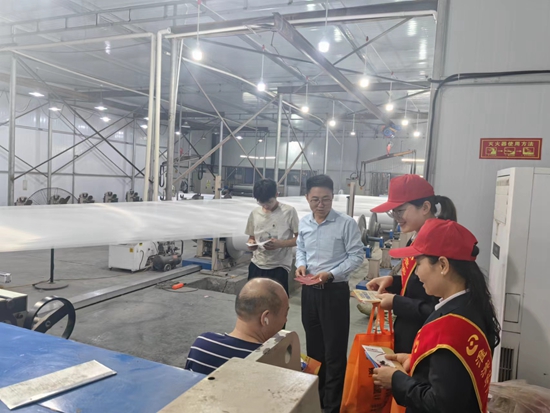

淮滨农商银行客户经理走访县域纺织企业了解纺织企业贷款融资情况

深耕农村市场,深入走访营销,助力县域经济发展。将主题教育调查研究融入营销工作中,发挥党建工作引领推动业务发展的巨大作用,以推进金燕E贷小额产品为切入点,加大党建与业务融合活动的探索。坚守支农支小主业。优先营销、投放个人小额贷款,确保信贷结构调整到位。优选负责人能力强、经营项目真实、市场前景好的企业,审慎投放对公贷款;加强创新产品运用。做好客群细分,实现批量化精准营销。合理运用“7+N”款金燕系列个人小额贷款产品对客户进行分类筛选,针对有相同属性的客群,多渠道开展批量宣传、精准营销、预授信、用信转化,实现“信贷营销小成本、增户扩面大成果”;精准支持重点行业。围绕县(区)内“主导产业” (纺织服装、装备制造、电子信息、资源循环利用等)开展精准营销,以新兴产业为突破点,对政府重点项目企业和优势企业进行精准对接,定制信贷产品、提高授信额度、降低贷款利率,配备专职客户经理,全流程服务客户用信实际需求;持续优化营商环境。积极对接“三个一批”项目、“专精特新”企业、科技型中小企业、发改委中长期项目等,结合“万人助万企”、“行长进万企”等活动,加大对民营和小微企业、新型农村经营主体、新市民等普惠领域金融支持力度,切实满足企业生产经营和投融资各环节的金融需求,着力优化营商环境,助力县域经济发展。年初以来组织开展“企业大走访”和“贷款营销竞赛”两项活动,对接税务局,获取生产经营正常、纳税信用等级B级以上企业名单23540户;对接教体局、卫健委,获取学校、医院名单1141户;对接工商联,获取行业协(商)会名单及其成员名单843户;走访了三元光电科技、盛世生态等2015家企业,年内为943家企业提供新增、续贷资金46.9亿元。

新县农商银行客户经理深入茶园向茶农咨询茶叶种植和采摘情况

聚焦主责主业,赋能普惠金融,精准浇灌实体经济。紧紧围绕落实地方发展战略与政策部署,充分发挥经营机制灵活、决策链条短、人熟地熟等优势,坚决扛起服务乡村振兴、中小微企业的金融责任,全力支持各类市场主体创新创业,持续加大金融供给,不断提升服务实体经济质效。根据农户融资需求,创新推出粮贸易贷、农作物再生资源贷、良种易贷、乡村振兴贷、活体质押贷、农机贷等产品,拓展融资渠道;同时,大力推进“整村授信”,重点支持新型农业经营主体发展,积极参与“三资”平台建设推广。支持新型农业经营主体。已完成辖内全部行政村“整村授信”签约,实现县域内新型农业经营主体建档评级全覆盖,共为274户新型农业经营主体发放贷款11.62亿元。累放240亿元涉农资金,其中向农户投放180亿元、农村企业投放55亿元、农村经济组织投放5亿元;巩固脱贫攻坚成果。落实“四个不摘”要求,对符合条件的脱贫户应贷尽贷,扶贫贷款余额23.8亿元,累计受惠61.38万贫困人口;服务乡村振兴战略。年内投放乡村振兴贷款41.75亿元,重点支持“两茶”、弱筋小麦、特色养殖等区域特色农业、乡村旅游休闲产业等;做好“三星文明户”金融服务。积极与市委宣传部对接,推出纯信用、无担保、低利率的“金燕助星贷”,目前向“三星文明户”发放贷款14289笔、4.38亿元;持续优化营商环境。市农信办对接市金融工作局、市发改委等单位,了解全市“三个一批”、中长期贷款需求,在市级层面建立了572家企业名单库,目前已向名单库中的大别山艺术职业学院建设项目、羊山新区资源循环减碳项目、淮滨港“淮上云”智慧港口信息化平台建设项目等投放贷款80笔、金额7.54亿元。组织全市11家行社与信阳文旅投、信阳华信集团对接7个文旅投项目,达成信贷投放意向4.56亿元。

细分客户群体,细化管理措施,提高营销服务质效。做好“三个结合”,持续强化客户分层分类营销。坚持总行与支行联动营销相结合、坚持标准客户与定向客户相结合、坚持线上营销与线下营销相结合。严格按照量增质优工作思路,做好存量客户分层分类营销,合理运用CRM系统对接营销,夯实存款量增质优基础;加大厅堂内外营销推进力度,提高营销人员技能。合理有序调整存款期限结构,有效控制存款成本;深入推进行业客户营销拓展,提高低成本存款贡献度。结合辖内实际,创造性地做好当地特色行业客户的营销、拓展工作,认真梳理重点行业客户清单,掌握不同行业客户管理特点、资金留存规模,制定不同营销策略,突出重点,加大拓展力度,提高行业客户营销实效,拓宽低成本资金沉淀来源;持续加大电子银行营销力度,有效提高电子银行活动率。重点围绕提升手机银行活跃度做文章,对新客户坚持开办社保卡、开立手机银行、开通线上办贷一体化营销,提供一揽子服务。面对面帮助客户开通手机银行,体验服务的便捷性,提高客户办理意愿,多渠道获客、提升客户覆盖率,多场景渗透、增加客户黏性;积极拓展账户类业务,沉淀低成本存款。加强对公客户的精细化管理,通过分层分类和分岗管户,提供资金结算、代发工资等综合性服务,扩增低成本存款。提高“派单制”走访营销质效,保证及时走访对接,优先促成银行账户的开立;延展服务半径,打造增长新亮点。积极推动物理网点由“交易型”向“服务型”转变,融入更多的社区理念、社交元素和人文关怀,以更加精准、更加贴心的服务维系存量客户、吸纳新增客户。不断增加低成本存款客户群数量,进一步增加客户黏性,争做客户的主办银行。

重塑信贷机制,建优信贷团队,筑牢稳健发展根基。标准化信贷管理。结合信贷产品的风控要点,明确岗位职责和尽职要求,确定调查、审查、审批、贷后管理工作标准,建立一套涵盖信贷全流程标准化、规范化的管理体系;严控新增贷款质量。加大贷后回访、序时审计力度,确保新增贷款经营主体真实、贷款用途真实、贷后管理到位,确保贷款“投得出、收得回、有效益”;加强信贷队伍建设。推动信贷队伍逐步实现年轻化、知识化、专业化、梯次化,更好地适应信贷工作需要。强化信贷人员培训,制定并落实好年度培训计划,开展信贷知识培训,切实提升信贷人员素质;持续完善风险管理架构。强化事前、事中、事后全流程管理,坚决树牢全员合规意识,强化制度执行,优化服务举措,为有效助力地方经济发展保驾护航。(郝昱玮 曹双双)

标签: